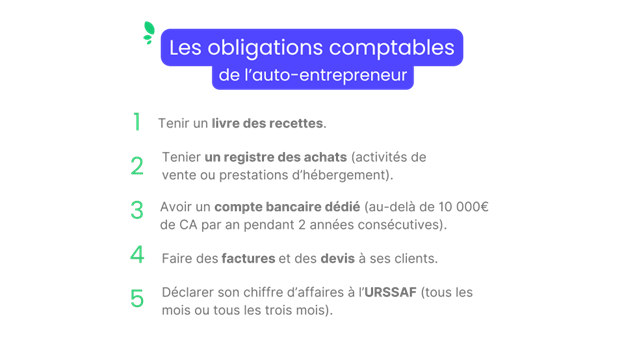

Comparée à une entreprise au régime réel, la comptabilité d’une autoentreprise est allégée, mais elle n’est pas inexistante non plus ! Vous n’avez pas besoin de comptable pour votre microentreprise, mais il est tout de même conseillé d’avoir un suivi adapté, avec un logiciel de comptabilité simple et pratique, comme Superindep.

Focus sur les obligations comptables de l’autoentrepreneur et ce qui a changé en 2023.

Le livre de recettes

L’autoentrepreneur doit tenir un livre de recettes de manière chronologique. C’est le principal document fiscal obligatoire pour une autoentreprise. Dans ce livre de recettes, vous devez enregistrer chronologiquement les recettes et indiquer les informations suivantes :

- le montant et l’origine des recettes (l’identité du client ou de la société mandataire) ;

- la nature de la prestation ;

- le mode de règlement (chèque, espèces ou autres) ;

- la date d’encaissement ;

- les références des pièces justificatives (numérotation des factures, notes…). Grâce à votre livre de recettes, vous retrouvez rapidement vos encaissements, vos chiffres d’affaires et le suivi de vos factures.

Attention, le livre de recettes ne doit pas comporter de modifications ou de ratures. Il peut être en version papier ou dématérialisé.

Le registre des achats

Si votre activité ne requiert pas d’achat de matériel, vous n’avez pas besoin d’avoir de registre des achats. En revanche, si vous avez des dépenses liées à votre activité, vous devez tenir un registre des achats (fournitures, marchandises, denrées alimentaires, prestations d’hébergement…), notamment si vous récupérez la TVA sur vos achats. Ce registre répertorie tous les achats réalisés pour votre autoentreprise. Les mentions obligatoires sont :

- la date et la nature de l’achat ;

- le montant de l’achat ;

- le nom du vendeur ;

- le mode de règlement ;

- les références des pièces justificatives pour chaque transaction.

Les autoentrepreneurs qui exercent une activité d’achat-revente en l’état doivent aussi tenir un livre de police qui doit être paraphé par le maire ou le commissaire de police du lieu de domiciliation.

Le compte bancaire dédié

Pour votre comptabilité autoentrepreneur, il n’est pas obligatoire d’avoir un compte bancaire dédié, à condition de ne pas dépasser 10 000 € de chiffre d’affaires annuel pendant deux années consécutives. Au-delà de ce montant, vous devez ouvrir un compte bancaire dédié (compte bancaire professionnel, compte courant ou compte en ligne). L’objectif ? Avoir un compte dédié uniquement à votre activité professionnelle, distinct de votre compte personnel, qui vous permettra de retrouver tous vos encaissements et vos paiements.

Les autoentrepreneurs choisissent souvent des comptes bancaires en ligne, c’est une solution pratique et économique !

Les factures et devis

Parmi les règles de comptabilité autoentrepreneur 2023, il est obligatoire de réaliser des factures pour ses clients, en respectant les règles de facturation. En effet, certaines mentions sont obligatoires sur les factures de l’autoentrepreneur :

- nom, adresse et numéro SIREN de l’autoentrepeneur

- La mention EI pour les auto-entrepreneurs qui doit figurer sur tous vos documents liés à votre activité depuis 2022

- date et numéro de la facture

- identité et adresse du client

- dénomination du service ou des produits, et date de livraison (le cas échéant)

- prix unitaire et taux de TVA (si l’autoentrepreneur est assujetti)

- délai de paiement, taux de pénalités de retard et indemnité forfaitaire prévue en cas de retard (si le client est un professionnel).

Si vous êtes en franchise en base de TVA, vous devez inscrire “TVA non-applicable, art. 293 B du CGI” en bas de chaque facture. Si vous êtes assujetti à la TVA, vous devez indiquer votre numéro de TVA et le taux appliqué. Les factures doivent être conservées pendant 10 ans. Les devis ne sont pas obligatoires, mais ils sont fortement conseillés. Ainsi, votre client s’engage à respecter le prix fixé et à vous payer à la date de facturation.

La déclaration de chiffre d’affaires

Enfin, dernière obligation comptable de tout autoentrepreneur : la déclaration du chiffre d’affaires. La déclaration de CA peut être mensuelle ou trimestrielle, selon le choix que vous avez fait à la création de votre microentreprise. Si vous souhaitez changer de périodicité par la suite, c’est possible.

Les déclarations de CA doivent donc être faites mensuellement ou trimestriellement sur le site de l’URSSAF. Elles permettent de calculer vos cotisations sociales. Le taux appliqué pour calculer les cotisations URSSAF dépend de votre activité autoentrepreneur :

- 12,3 % pour les activités d’achat-vente

- 21,2 % pour les prestations de services commerciales ou artisanales

- 21,1 % pour les prestations de services libérales

- 21,2 % pour les prestations de services relevant de la CIPAV.

Si votre chiffre d’affaires est nul, vous devez tout de même le déclarer (en mentionnant 0 € dans la case correspondante), même si vous ne payez pas de cotisations dans ce cas-là.

En plus de vos déclarations, votre chiffre d’affaires doit être régulièrement surveillé pour vous éviter un dépassement non-désiré. En 2023 les plafonds de chiffre d’affaires de la micro-entreprise ont changé. Le plafond pour les activités d’achat-revente est désormais 188 700€ et pour les activités de prestations de service, le chiffre d’affaires est plafonné à 77 700€. En dépassant le montant de chiffre d’affaires autorisé pour votre activité 2 années consécutives vous devrez quitter le statut de la micro-entreprise.

La déclaration de TVA (pour les auto-entrepreneurs concernés)

Par défaut l’auto-entrepreneur n’est pas assujetti à la TVA. Mais il peut le devenir en dépassant certains seuils de chiffre d’affaires, ou en demandant à passer au régime de la TVA.

En 2023, les seuils de TVA ont changés, et sont les suivants :

- Seuil de franchise de TVA 2023 : 91 900€ pour les activités d’achat/revente et 36 800€ pour les activités en prestations de services. En dépassant ces seuils 2 années de suite, vous devrez passer au régime réel de la TVA dès le 1er janvier de l’année suivante.

- Le seuil majoré de TVA. En 2023 il est de 101 000 pour l’achat / revente 39 100€ pour les prestations de services. ⚠ Si vous dépassez le seuil majoré, vous devez facturer la TVA à partir du 1er jour du mois de dépassement.

Quand vous êtes assujetti à la TVA, vous devez déclarer votre TVA tous les mois, tous les trimestres ou une fois par an en fonction du régime choisi. Par défaut toutes les entreprises sont au régime réel simplifié, c’est-à-dire qu’elles doivent faire une déclaration annuelle de TVA (C12) en déclarant toutes les opérations imposables de l’année précédentes incluant la TVA facturée à ses clients mais également la TVA des dépenses professionnelles effectuées par l’entreprise.

Vous pouvez décider de changer de régime de TVA et opté pour la déclaration mensuelle pour un suivi plus simple, c’est à dire le régime normal mensuel (CA3) ou vous pouvez choisir le régime normal trimestriel (CA3) qui, comme son nom l’indique vous permet de faire votre déclaration de TVA tous les trimestre à condition d’avoir -4000€ de TVA à déclarer par an.

FAQ

Quelle comptabilité pour un autoentrepreneur ?

La comptabilité d’un autoentrepreneur en 2023 est allégée, mais il y a des obligations à respecter. L’autoentrepreneur doit tenir un livre de recettes, facturer ses clients, envoyer des devis, déclarer son chiffre d’affaires et payer ses cotisations sociales. S’il dépasse 10 000 € de CA pendant 2 années consécutives, il doit ouvrir un compte bancaire dédié à son activité. Il doit aussi tenir un registre des achats s’il exerce une activité d’achat-vente ou de prestations d’hébergement.

Quelles sont les obligations comptables et fiscales à remplir ?

Un autoentrepreneur a des obligations comptables et fiscales, même si elles sont réduites. En plus de tenir un livre de recettes et de facturer ses clients, il doit déclarer son chiffre d’affaires mensuellement ou trimestriellement. Les déclarations se font sur le site de l’URSSAF. Il doit aussi payer ses cotisations sociales, déclarer ses impôts et payer la CFE (cotisation foncière des entreprises). Et pour continuer à profiter du régime de la microentreprise, il doit respecter les seuils autoentrepreneur pour son activité.

Quelles sont les taxes pour un autoentrepreneur ?

Le statut autoentrepreneur compte peu de taxes. L’autoentrepreneur doit surtout payer ses cotisations sociales selon un taux correspondant à son activité. Ces cotisations comprennent une taxe pour la formation. Il doit aussi régler la CFE, une fois par an. Il est possible d’opter pour le versement libératoire de l’impôt sur le revenu, qui peut être avantageux si l’autoentrepreneur paie des impôts. Enfin, il doit collecter et payer la TVA s’il est assujetti.